インデックス投資を行うにあたり、永遠のテーマ。

それは「米国株式」と「全世界株式」どちらのインデックスに投資をするか?

ということ。

この記事ではこんなことがわかります。

- 「米国株式派」と「全世界株式派」それぞれの主張は

- 「米国株式」と「全世界株式」のどちらが自分に合った投資先か

- 「米国株式」と「全世界株式」のそれぞれの投資商品はどんなものがあるか

ボクはアメショなので

米国株推しです

猫の可愛さは全世界共通です

米国株式と全世界株式、投資するならどっち?

結論からお伝えすると、

- 現時点では若干「米国株式」が有利

- このまま米国の天下が続くことを信じるのであれば「米国株式」

- 米国以外の国が成長すると信じるのであれば「全世界株式」

となります。

詳しくはこれからご説明します。

※文章の後半にどちらを選択すべきか?の結論を記載しています。

そこだけ先に確認したい方はこちら

米国株と全世界株の比較

まずは、それぞれの今までの実績を比べてみます。

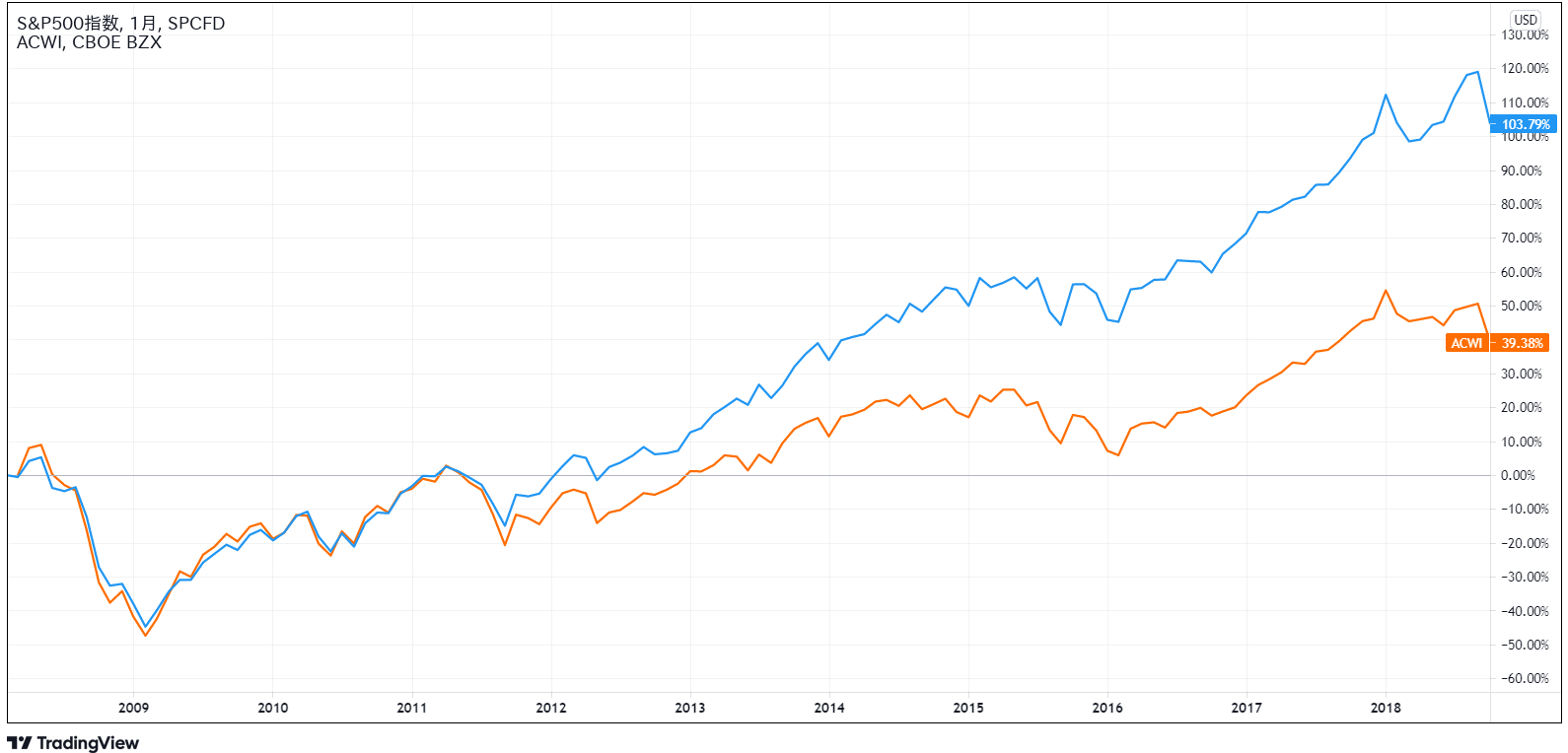

下記は、米国株の指標のひとつである「S&P500」と全世界株の指標である「ACWI」の数十年間のチャートです。

どちらも右肩上がりで伸びていることがわかりますが、伸び率は米国株に投資している「S&P500」の方が大きいですね。

やっぱり米国株のほうが

良いじゃないか

一見そう見えますが、

全世界株派の主張もあります

ここから「米国株派」と「全世界株派」それぞれの主張についてご説明します。

互いの主張を聞いたうえで、自分が信じる投資先を決めましょう^^

米国株派の主張

まずは米国株派の主張からです。

主張① 過去10年を見ても、全世界株に比べて米国株の方が好調だから

成長率については、前の項目のチャートを見れば明らかですね。

近年、世界を変えたイノベーションを起こしたGoogleやApple、Amazonといったいわゆる「GAFAM」はすべて米国の企業です。

今までもこれからも、世界の変革の中心は米国である可能性が高いというのが米国株派の主張です。

GAFAMさいきょう!

少なくともしばらくは

GAFAMの天下が続きそうだ

主張② 全世界株には、余計なリスク、コストが多いから

全世界株には有望な国も含まれている一方で、低成長の国も含まれています。

「低成長の国にわざわざリスクをかけて投資する必要はない」という考え方ですね。

さらにそのような国に投資するということは、安定しない通貨を使って取引をするということになります。

「基軸通貨の安定した米ドルにだけ投資をすべき」

「わざわざ不安定な通貨を用い、コストやリスクをかけてまで取引する必要はない」

という点も主張として上げられます。

全世界に投資するということは、

それだけ必要以上のリスクを負う

ということだな

無駄なリスクやコストを負いたくない

というのが、米国株派の主張です

主張③ 世界分散しても、リスク低減にならないから

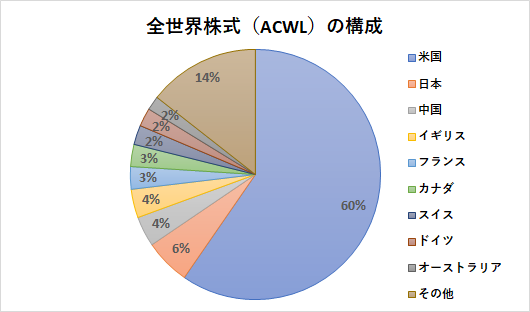

下記のグラフは全世界株式であるACWLの構成比率です。

見ての通り、米国が全体の半分以上を占めています。

つまり、「全世界株」といっても結局米国株にかなりの比率を投資しているのとほぼ変わらない

というのが、米国株派の主張です。

全世界に分散投資したところで、結局米国に何か起きたら共倒れという訳ですね。

米国とは切っても切れない関係性

たとえ全世界株式でも、結局米国の動向の

影響を多く受けるということです

主張④ 米国企業も結局グローバル企業

実は米国企業といいつつ、「利益の多くは米国以外の国から得ている」という企業も多いです。

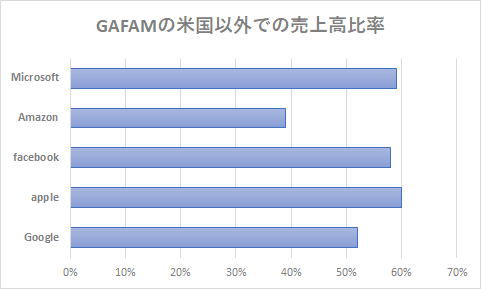

下記の表はS&P500構成銘柄上位のGAFAMの米国以外の売上比率です。

見ての通り売上という視点で見ると、GAFAMも米国以外の国と密接に関係していることがわかります。

つまり、「米国以外の国が成長したとしても、間接的に米国企業の成長につながる」ということです。

世界全体が成長すれば、

米国のサービスや製品も

さらに売れるってことね

米国の企業が世界の中心である以上、

結局米国の利益につながるということです

全世界株派の主張

さて、つづいて全世界株式派のターンです。

米国株式派がかなり有利な状況ですが、いったいどのような主張があるのでしょうか。

主張① 今後もアメリカの天下が続くとは限らない

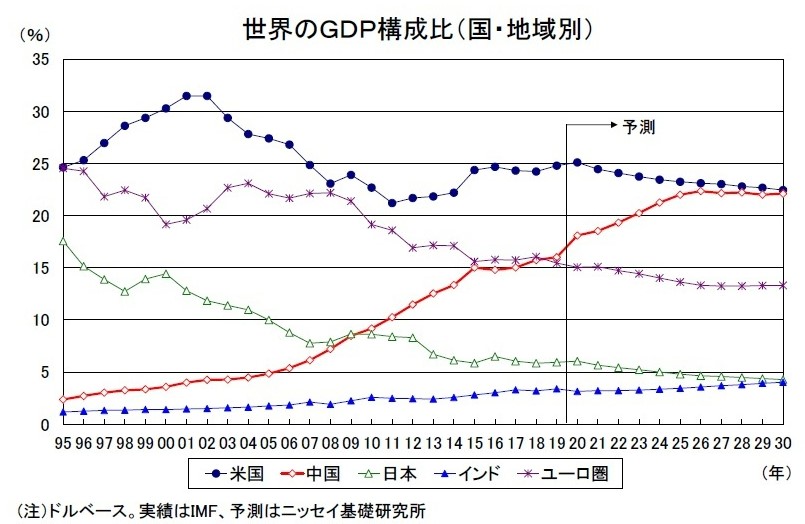

下記は、世界のGDP予測のグラフになります。

※ちなみに「GDP」とは一定期間内に国内で新たに生み出されたモノやサービスの付加価値のことです。

国の経済力を表すパラメータと思ってもらえればOKです

グラフを見ると、やはり米国が強いことがわかりますね。

しかし今後の予測値を見ると、中国がどんどんと追い上げてきており、2030年には追い付かれそうになっている状況がわかります。

近い将来、中国の経済力は米国を超えるといわれています。

つまり、「米国株式だけに投資をしていると、中国等の他国の成長を取り込めない」

ということが考えられます。

中国の追い上げがハンパない

盛者必衰ってやつですね

主張② 世界経済の動向に合わせて手間なくリバランスできる

全世界株式に投資しておけば、「GAFAM」のような世界をけん引する企業に投資できると同時に、今後成長が見込まれる「中国」や「インド」のような新興国にも投資が出来るようになります。

またインデックスに投資をしておけば、「成長国の企業を取り込み衰退国の企業を除外する」といった最適なリバランスが自動で随時行われます。

極端に言うと、「何も考えなくても全世界に適正に投資してくれる」ということです。

何も考えたくない人には最適だな

米国の状況に

右往左往しなくて良いのは助かります

【結論】どちらを選択すべきか

ここまでそれぞれの主張について説明しました。

それでもどちらがいいか悩む・・・

といった方に向けて、選択基準をまとめました!

悩む方は、下記の分類を参考にしてもらえれば幸いです^^

米国株を選択すべき人

- 今後も米国の成長が続くと思っている人

- 短期的にでも多くのリターンを得たい人(あくまで全世界株式との比較として)

- 細かく米国や世界の経済をチェックできる人

全世界株を選択すべき人

- 今後、米国よりも他の国の成長に期待する人

- 長期的に安定的にリターンを得たい人

- 色々考えずに長期投資したい人

こう考えるとどっちも魅力的だ

ちなみにこのブログでは

米国株を推しているよ

投資商品の比較

最後に代表的な投資商品についてご紹介します。

ちなみに購入するなら、楽天証券かSBI証券がおすすめです。

https://nekonikobanblog.com/sbi_rakuten/米国株式の投資商品

米国株に投資する主な投資信託です。

- S&P500

- ・eMAXIS Slim米国株式(楽天証券/SBI証券)

・SBI・V・S&P500インデックス・ファンド (SBI証券) - NASDAQ100

- ・大和-iFreeNEXT NASDAQ100インデックス (楽天証券/SBI証券)

・eMAXIS NASDAQ100インデックス (楽天証券/SBI証券)

S&P500とNASDAQ100の違いについては、以下記事をご参照ください。

https://nekonikobanblog.com/nasdaq100/全世界株式の投資商品

一方こちらは、全世界株の主な投資商品です。

- 全世界株式

- ・eMAXIS Slim 全世界株式(オール・カントリー)(楽天証券/SBI証券)

さいごに

今回は米国株式と全世界株式の比較について説明しました。

このブログでは米国株の指標であるS&P500をおすすめしているので、米国株式派と言えるのかもしれません。

しかし、だからといってそれが正解という訳ではなく、今後米国が衰退すれば全世界株式派が正解となる未来もあるかもしれません。

先のことは誰にもわからない

ちゃんと自分で判断して

納得した投資先に投資するのが大事です

ちなみに私個人としては、今後のテクノロジーの発展を全力で信じています。

その場合、GAFAMをはじめとした米国のIT企業は今まで以上に勢いを増すだろうし、最新のテクノロジーは今後も米国企業から生まれていくと考えています。

先のことはわかりませんが、自分で情報を整理して納得した投資先なので、何か起きても後悔はありません。

あとでモヤモヤしないように、「自分で考えて投資先を判断することが大事」ということですね。

それではまたー

コメント